2020-01-27

納付税額の計算のしかた

対象税目

消費税

概要

納付税額の計算

消費税の税率は、標準税率(10パーセント)と軽減税率(8パーセント)の複数税率であることから、売上げと仕入れを税率ごとに区分して税額計算を行う必要がありますが、課税期間中の売上税額から仕入税額を控除するといった消費税額の計算方法は、適格請求書等保存方式においても、これまでと変わりません。

課税期間は、原則として、個人の場合は1月1日から12月31日までの1年間で、法人の場合は事業年度です。

具体的な売上税額と仕入税額の計算方法は、次のとおりとなります。

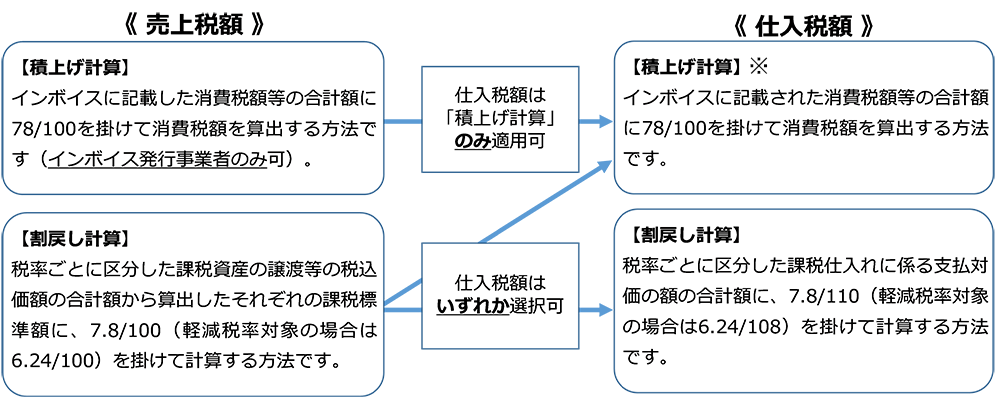

1 売上税額

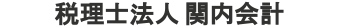

(1) 原則(割戻し計算)

税率ごとに区分した課税期間中の課税資産の譲渡等の税込価額の合計額に、110分の100または108分の100を掛けて税率ごとの課税標準額を算出し、それぞれの税率(7.8%または6.24%)を掛けて売上税額を算出します。

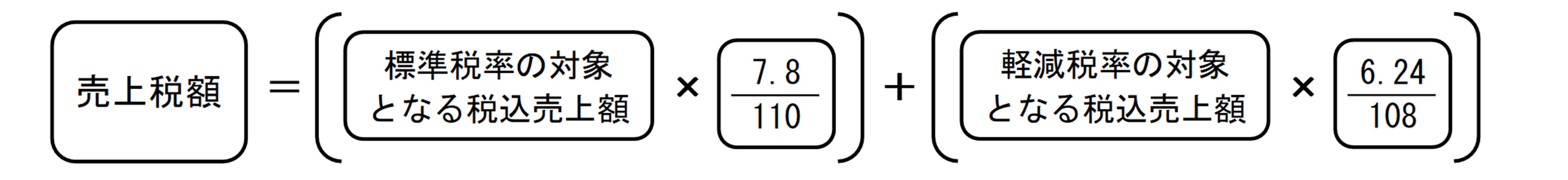

(2) 特例(積上げ計算)

相手方に交付した適格請求書または適格簡易請求書(以下これらを併せて「適格請求書等」といいます。)の写しを保存している場合(適格請求書等の記載事項に係る電磁的記録を保存している場合を含みます。)には、これらの書類に記載した消費税額等の合計額に100分の78を掛けて算出した金額を売上税額とすることができます。

なお、売上税額を積上げ計算した場合、仕入税額も積上げ計算しなければなりません。

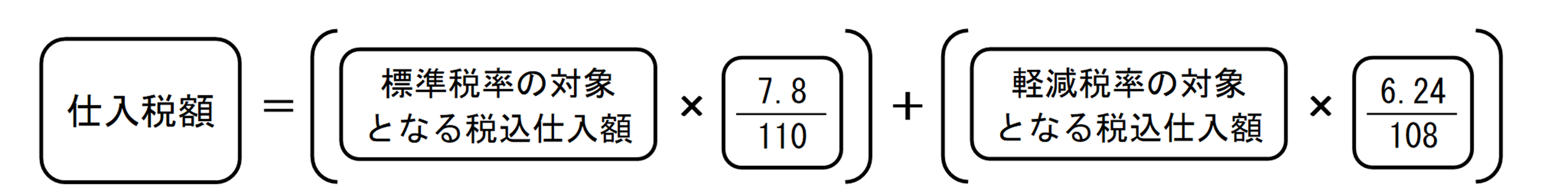

2 仕入税額

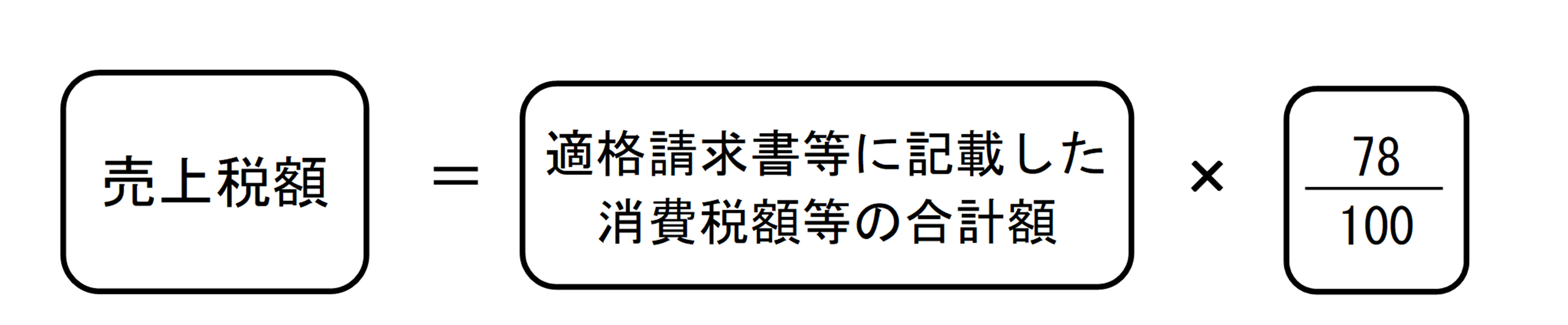

(1) 原則(積上げ計算)

相手方から交付を受けた適格請求書などの請求書等(提供を受けた電磁的記録を含みます。)に記載されている消費税額等のうち課税仕入れに係る部分の金額の合計額に100分の78を掛けて仕入税額を算出します。

(2) 特例(割戻し計算)

税率ごとに区分した課税期間中の課税仕入れに係る支払対価の額の合計額に、110分の7.8または108分の6.24を掛けて算出した金額を仕入税額とすることができます。

なお、割戻し計算により仕入税額を計算できるのは、売上税額を割戻し計算している場合に限られます。

(参考1)売上税額と仕入税額の計算方法

(注)売上税額の計算方法において、「割戻し計算」と「積上げ計算」を併用することは認められていますが、仕入税額の計算方法において、「積上げ計算」と「割戻し計算」を併用することはできません。

※ 仕入税額の積上げ計算の方法として、課税仕入れの都度、課税仕入れに係る支払対価の額に10/110(軽減税率の対象となる場合は8/108)を乗じて算出した金額(1円未満の端数が生じたときは、端数を切捨て又は四捨五入します。)を仮払消費税額とし、帳簿に記載(計上)している場合は、その金額の合計額に78/100を掛けて算出する方法も認められます(帳簿積上げ計算)。

(参考2)消費税額は、原則として、税率ごとに計算しますが、売上げを税率ごとに区分することが困難な事情がある一定の事業者については一定期間、税額計算の特例を用いて売上税額を計算することが認められていました。詳しくは、特設ページ「消費税の軽減税率制度について」を参照ください。

簡易課税制度

「消費税簡易課税制度選択届出書」を提出した事業者は、その提出した日の属する課税期間の翌課税期間以後の課税期間について、その課税期間の前々年または前々事業年度(基準期間)の課税売上高が5,000万円以下である場合に、その課税期間の仕入れに係る消費税額を実額によらないで計算する簡易課税制度の特例が適用されます。

(参考)インボイス制度を機に免税事業者からインボイス発行事業者として課税事業者になられた方については、仕入税額控除の金額を、特別控除税額(課税標準である金額の合計額に対する消費税額から売上げに係る対価の返還等の金額に係る消費税額の合計額を控除した残額の100分の80に相当する金額)とすることができます(いわゆる2割特例)。詳しくは、2割特例(インボイス発行事業者となる小規模事業者に対する負担軽減措置)の概要をご参照ください。

根拠法令等

消法19、28、29、30、37、45、消令46、62、地方税法72の83、72の86、地方税法附則9の5、9の6、平28改正法附則51の2

タックスアンサーNo.6351参照

[令和5年10月1日現在法令等]